【本站讯】前言

配置是窥探汽车行业变革的最好窗口,汽车行业的任何风吹草动,都会率先体现在配置层面。2016-2017年联网技术、高级辅助驾驶等的加速普及,预示着2018-2020年会有更多互联网、科技类等企业涌入汽车行业,加速汽车配件由硬件向软件的转型升级,推动智能驾驶的普及进程。另外,配置也是车企的最核心课题之一,研发部门需要通过配置分析规划研究方向,市场部门需要通过配置分析提炼核心卖点。

易车研究院行业研究部致力于洞察汽车行业的当下格局与未来走势,非常乐意与圈内人士充分交流,取长补短,本报告为免费公开简版,不足之处请大家多指正。如有更多需求,请咨询了解。

数据说明

数据来源于易车网等汽车垂直媒体公开的车型数据库

洞察报告选取了安全、操控、多媒体、座椅、外内部、车灯等多个主流板块的配置分析,不包括动力总成部分

研究方法

标配率=已标配数量/可配置数量*权重

选配率=已选配数量/可配置数量*权重

本报告分成整体配置、板块配置、品牌配置和具体配置四大分析模块

研究价值

配置是产品力的重要组成之一,本报告助力车企研发部门更好掌握车型配置趋势,及时调整自身配置结构

配置是车企战略规划的核心考量因素之一,本报告助力车企战略规划部门更好提炼企业整体运营思维与制定更详细的战略规划

配置是车企市场营销的核心内容之一,本报告助力车企市场营销部更好提炼产品卖点与包装营销概念

配置是广大投资者关注焦点之一,本报告助力投资机构、互联网企业、科技公司等更好捕捉车市商机和切入点

配置是零部件供应商的最核心业务,本报告助力零部件供应商更好洞察行业走势,及时抢占市场新机遇,加速转型升级

配置是广大经销商的核心销售话术、销售产品之一,本报告助力经销商更好洞察市场消费热点,挖掘更多衍生增值业务

配置是广大用户的核心购车因素之一,本报告助力消费者更好掌握目前主流配置结构与未来的演变趋势

一、整体配置

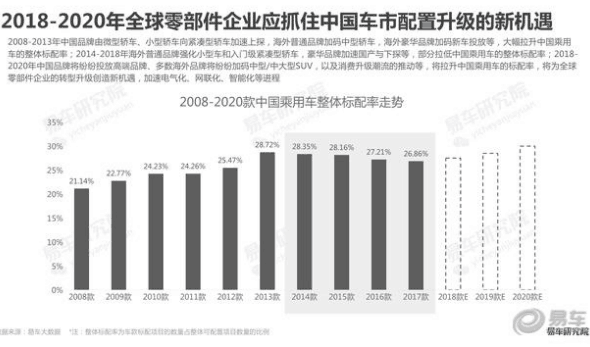

2018-2020年全球零部件企业应抓住中国车市配置升级的新机遇

2008-2013年中国品牌由微型轿车、小型轿车向紧凑型轿车加速上探,海外普通品牌加码中型轿车,海外豪华品牌加码新车投放等,大幅拉升中国乘用车的整体标配率;2014-2018年海外普通品牌强化小型车和入门级紧凑型轿车,豪华品牌加速国产与下探等,部分拉低中国乘用车的整体标配率;2018-2020年中国品牌将纷纷投放高端品牌、多数海外品牌将纷纷加码中型/中大型SUV,以及消费升级潮流的推动等,将拉升中国乘用车的标配率,将为全球零部件企业的转型升级创造新机遇,加速电气化、网联化、智能化等进程。

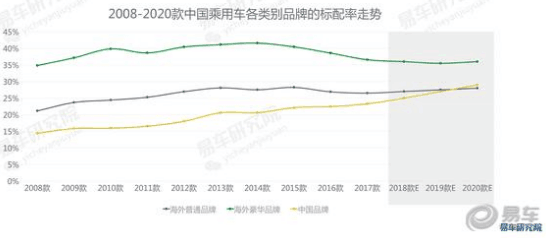

2018-2020年是中国品牌核心卖点由价格向产品转型升级的关键阶段

2014-2017款奥迪A3/Q3、奔驰GLA/CLA、宝马X1/1系等低级别豪华车先后国产,拉低了中国乘用车的整体标配率;过去十年中国品牌市场重心由微型轿车、小型轿车向紧凑型轿车,再向小型SUV、紧凑型SUV,以及目前中型SUV积极转型升级,实现了标配率的一路上扬;2016-2017年哈弗、吉利、传祺等少数优秀中国品牌的市场营销,已经表现出由价格战向产品力转型升级的明显迹象,诸如WEY的产品力营销贯彻2017全年;2018-2020年随着配置、品控等进一步提升,少数优秀中国品牌的产品力甚至会超过部分合资车型,中国品牌将进入产品力营销的关键阶段;随着中国品牌加速推出高端品牌,预判2020年中国品牌的整体标配率将超过海外普通品牌。

2018-2020年高选配的豪华品牌加速走量,助力经销商丰富盈利空间

豪华品牌标配率的降低,除了与国产、下探等有关外,还与选配率的提升密切相关,2008-2017款豪华品牌选配率高歌猛进,由不及0.5%飙升至4%左右,成为拉升大盘选配率提升的最核心力量;2017年奥迪、奔驰、宝马的年销量纷纷达到60万辆,未来几年三者都会努力构建百万辆销售体系,沃尔沃、凯迪拉克、林肯、英菲尼迪、路虎等也会加大国产力度,2018-2020年会是豪华品牌加速走量期,期间基于豪华品牌的高选配率,有助于进一步拓展广大经销商的盈利空间。

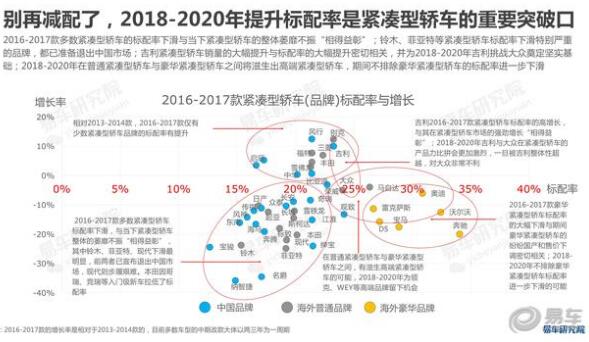

别再减配了,2018-2020年提升标配率是紧凑型轿车的重要突破口

2016-2017款多数紧凑型轿车的标配率下滑与当下紧凑型轿车的整体萎靡不振“相得益彰”;铃木、菲亚特等紧凑型轿车标配率下滑特别严重的品牌,都已准备退出中国市场;吉利紧凑型轿车销量的大幅提升与标配率的大幅提升密切相关,并为2018-2020年吉利挑战大众奠定坚实基础;2018-2020年在普通紧凑型轿车与豪华紧凑型轿车之间将滋生出高端紧凑型轿车,期间不排除豪华紧凑型轿车的标配率进一步下滑。

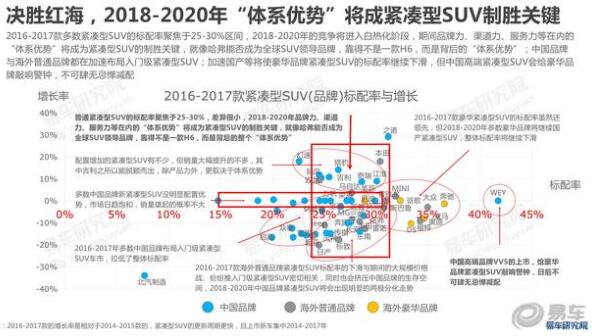

决胜红海,2018-2020年“体系优势”将成紧凑型SUV制胜关键

2016-2017款多数紧凑型SUV的标配率聚焦于25-30%区间,2018-2020年的竞争将进入白热化阶段,期间品牌力、渠道力、服务力等在内的“体系优势”将成为紧凑型SUV的制胜关键,就像哈弗能否成为全球SUV领导品牌,靠得不是一款H6,而是背后的“体系优势”;中国品牌与海外普通品牌都在加速布局入门级紧凑型SUV;加速国产等将使豪华品牌紧凑型SUV的标配率继续下滑,但中国高端紧凑型SUV会给豪华品牌敲响警钟,不可肆无忌惮减配。

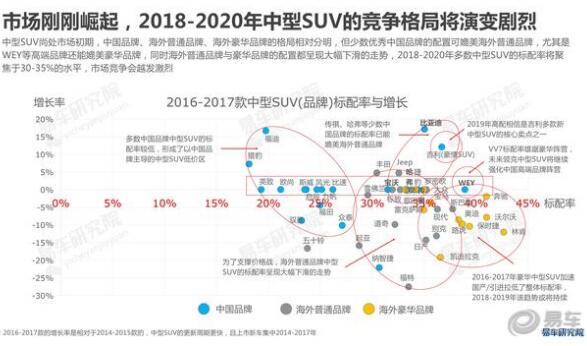

市场刚刚崛起,2018-2020年中型SUV的竞争格局将演变剧烈

中型SUV尚处市场初期,中国品牌、海外普通品牌、海外豪华品牌的格局相对分明,但少数优秀中国品牌的配置可媲美海外普通品牌,尤其是WEY等高端品牌还能媲美豪华品牌,同时海外普通品牌与豪华品牌的配置都呈现大幅下滑的走势,2018-2020年多数中型SUV的标配率将聚焦于30-35%的水平,市场竞争会越发激烈。

二、板块配置

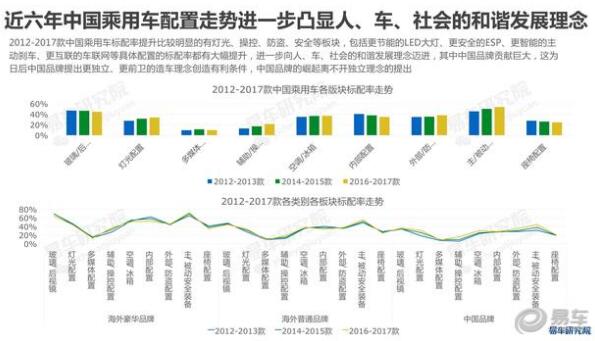

近六年中国乘用车配置走势进一步凸显人、车、社会的和谐发展理念

2012-2017款中国乘用车标配率提升比较明显的有灯光、操控、防盗、安全等板块,包括更节能的LED大灯、更安全的ESP、更智能的主动刹车、更互联的车联网等具体配置的标配率都有大幅提升,进一步向人、车、社会的和谐发展理念迈进,其中中国品牌贡献巨大,这为日后中国品牌提出更独立、更前卫的造车理念创造有利条件,中国品牌的崛起离不开独立理念的提出。

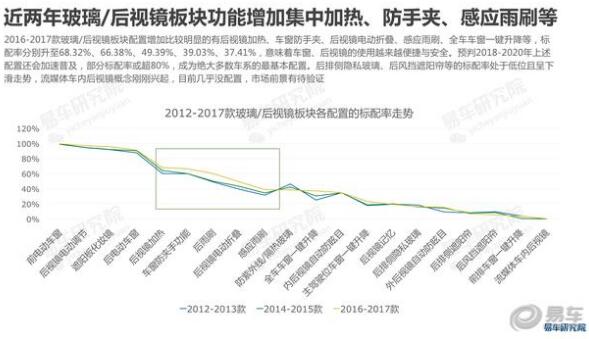

近两年玻璃/后视镜板块功能增加集中加热、防手夹、感应雨刷等

2016-2017款玻璃/后视镜板块配置增加比较明显的有后视镜加热、车窗防手夹、后视镜电动折叠、感应雨刷、全车车窗一键升降等,标配率分别升至68.32%、66.38%、49.39%、39.03%、37.41%,意味着车窗、后视镜的使用越来越便捷与安全。预判2018-2020年上述配置还会加速普及,部分标配率或超80%,成为绝大多数车系的最基本配置。后排侧隐私玻璃、后风挡遮阳帘等的标配率处于低位且呈下滑走势,流媒体车内后视镜概念刚刚兴起,目前几乎没配置,市场前景有待验证。

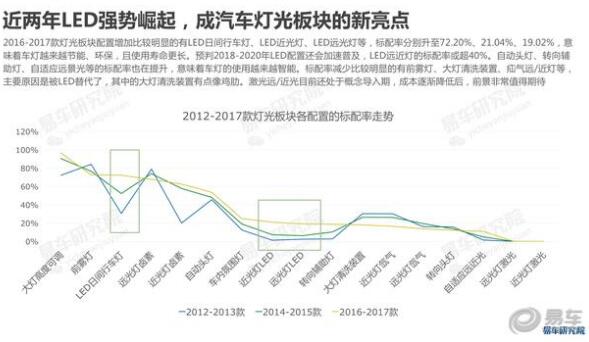

近两年LED强势崛起,成汽车灯光板块的新亮点

2016-2017款灯光板块配置增加比较明显的有LED日间行车灯、LED近光灯、LED远光灯等,标配率分别升至72.20%、21.04%、19.02%,意味着车灯越来越节能、环保,且使用寿命更长。预判2018-2020年LED配置还会加速普及,LED远近灯的标配率或超40%。自动头灯、转向辅助灯、自适应远景光等的标配率也在提升,意味着车灯的使用越来越智能。标配率减少比较明显的有前雾灯、大灯清洗装置、疝气远/近灯等,主要原因是被LED替代了,其中的大灯清洗装置有点像鸡肋。激光远/近光目前还处于概念导入期,成本逐渐降低后,前景非常值得期待。

近两年“联网”概念强势崛起,成汽车多媒体板块的核心卖点

2016-2017款多媒体板块配置增加最明显的是手机互联/映射、车联网,标配率升至37.21%、24.61%,意味着汽车正大踏步向“联网”时代迈进,像打开了一扇通往全新世界的大门。预判2018-2020年上述两大功能将加速普及,标配率或超70%,不联网不成车。USB、蓝牙/车载电话、8英寸彩屏、定位互动服务等标配率也有大幅提升。AUX、单碟CD、单碟DVD等的标配率呈现萎缩迹象,被替代现象显著。

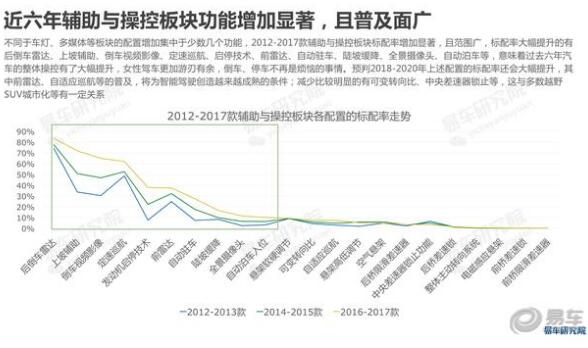

近六年辅助与操控板块功能增加显著,且普及面广

不同于车灯、多媒体等板块的配置增加集中于少数几个功能,2012-2017款辅助与操控板块标配率增加显著,且范围广,标配率大幅提升的有后倒车雷达、上坡辅助、倒车视频影像、定速巡航、启停技术、前雷达、自动驻车、陡坡缓降、全景摄像头、自动泊车等,意味着过去六年汽车的整体操控有了大幅提升,女性驾车更加游刃有余,倒车、停车不再是烦恼的事情。预判2018-2020年上述配置的标配率还会大幅提升,其中前雷达、自适应巡航等的普及,将为智能驾驶创造越来越成熟的条件;减少比较明显的有可变转向比、中央差速器锁止等,这与多数越野SUV城市化等有一定关系。

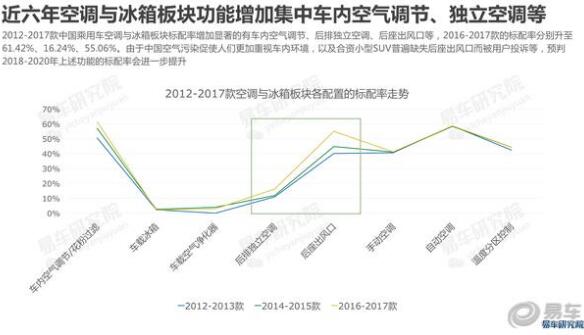

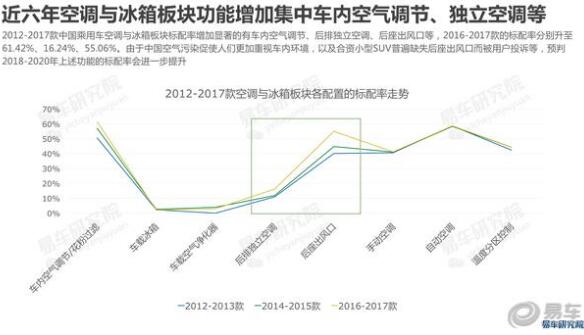

近六年空调与冰箱板块功能增加集中车内空气调节、独立空调等

2012-2017款中国乘用车空调与冰箱板块标配率增加显著的有车内空气调节、后排独立空调、后座出风口等,2016-2017款的标配率分别升至61.42%、16.24%、55.06%。由于中国空气污染促使人们更加重视车内环境,以及合资小型SUV普遍缺失后座出风口而被用户投诉等,预判2018-2020年上述功能的标配率会进一步提升。

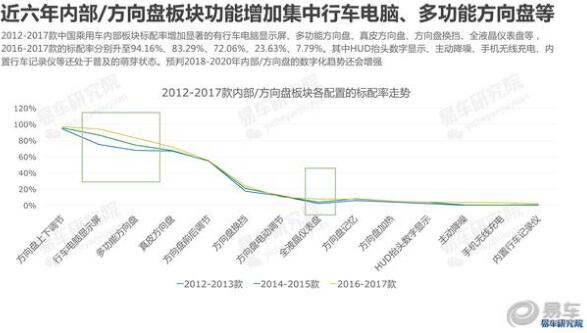

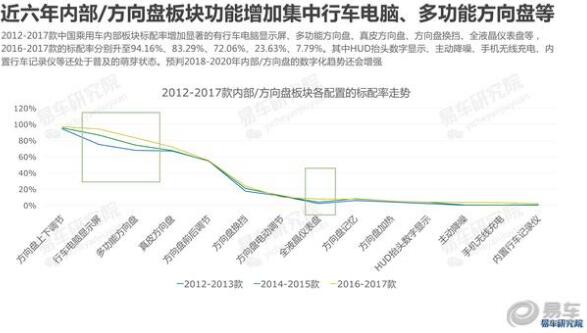

近六年内部/方向盘板块功能增加集中行车电脑、多功能方向盘等

2012-2017款中国乘用车内部板块标配率增加显著的有行车电脑显示屏、多功能方向盘、真皮方向盘、方向盘换挡、全液晶仪表盘等,2016-2017款的标配率分别升至94.16%、83.29%、72.06%、23.63%、7.79%。其中HUD抬头数字显示、主动降噪、手机无线充电、内置行车记录仪等还处于普及的萌芽状态。预判2018-2020年内部/方向盘的数字化趋势还会增强。

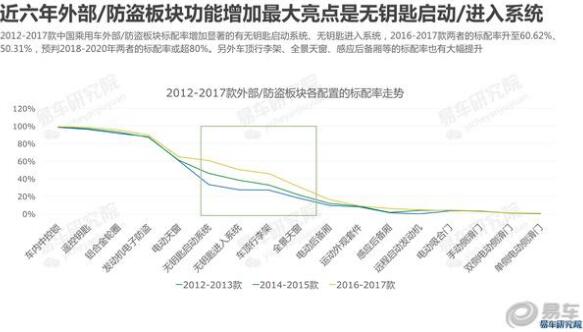

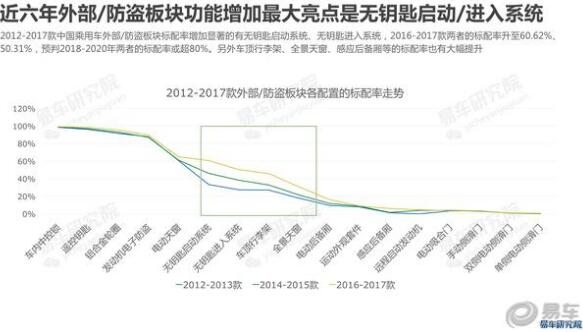

近六年外部/防盗板块功能增加最大亮点是无钥匙启动/进入系统

2012-2017款中国乘用车外部/防盗板块标配率增加显著的有无钥匙启动系统、无钥匙进入系统,2016-2017款两者的标配率升至60.62%、50.31%,预判2018-2020年两者的标配率或超80%。另外车顶行李架、全景天窗、感应后备厢等的标配率也有大幅提升。

近六年主被动安全板块标配率提升明显,且范围广

2012-2017款中国乘用车主被动安全板块标配率增加显著的有儿童座椅接口、刹车辅助、牵引力控制、车身稳定系统、胎压监测等,2016-2017款的标配率分别升至97.32%、85.29%、78.55%、78.15%、56.61%,提升比较明显的还有并线辅助、主动刹车/安全系统、偏离预警、疲劳提示等,意味着汽车的驾驶安全性能得到了大幅提升,预判2018-2020年上述配置会加速普及,ESP等车身稳定系统将成为主流车型的最基本配置。

近六年座椅板块功能增加最明显的是仿皮座椅

2012-2017款座椅块标配率增加最明显的是仿皮座椅,2016-2017款的标配率升至34.96%,另外前座中央扶手、座椅高低调节、后座中央扶手等的标配率也有提升。减少明显的有腰部支撑调节、真皮座椅、织物座椅等。

三、品牌配置

SUV品牌领衔配置走势,2018-2020年其将成为车市配置的风向标

2016-2017款路虎、Jeep、WEY三大品牌分别领衔海外普通品牌、海外豪华品牌、中国品牌三大阵营的配置排行,标配率分别为44.46%、32.60%、39.62%。近几年中国品牌配置提升很明显,如把WEY放到豪华品牌阵营,也能位列TOP5,如把哈弗放到海外普通品牌阵营,也能位列TOP10。2018-2020年多数中国品牌的核心课题之一应当是何如更好营销自身不断提升的产品力。

近两年路虎配置一改传统模式,网联化、智能化、科技化等大幅提升

2016-2017款路虎配置改变明显,全车车窗一键升降、感应后备厢、10.2英寸大屏、定位服务、车联网、疲劳驾驶、LED远/近光等的配置从无到有,且大幅提升,科技感、豪华感、现代感等倍增。单碟CD、疝气远/近光灯、后排侧隐私玻璃、车载电视等的标配率大幅下滑。

近两年大众配置提升集中于启停、全车一键升降、手机互联、蓝牙等

2016-2017款大众标配率提升最明显的有发动机启停技术、全车车窗一键升降、手机互联/映射、蓝牙/车载电话等,标配率分别升至58%、75%、38%、84%等;标配率下滑最明显的有卤素远光灯、单碟CD、8-9喇叭、多碟CD等。

近两年吉利配置提升集中于网联、操控、安全等层面

2016-2017款吉利标配率提升比较明显的板块集中操控与安全,包括刹车辅助、车身稳定系统、上坡辅助、无钥匙进入/启动、胎压监测,由于操控与安全是车辆最核心的板块,上述板块的配置提升,对提升吉利市场销量非常有帮助。在手机互联、LED等新趋势方面,吉利后来居上,标配率大幅提升。标配率下滑最明显的有全车车窗一键升降、第二排靠背角度调节、前雾灯、织物座椅等。

四、具体配置

现阶段汽车配置的核心还是安全、操控,这是最基础的工程

2017款乘用车标配率TOP20排行中主要以安全、操控等板块为主,包括安全带未系提示、制动力分配、ABS防抱死、驾驶座安全气囊、儿童座椅接口等的标配率都将近100%。

2018-2020年与更智能驾驶相关的功能,将成为车企核心卖点之一

2017款乘用车各项功能的选配率TOP20中,车道偏离预警、并线辅助、自适应巡航、自动泊车、全景摄像头、主动刹车/主动安全系统等与更智能驾驶密切相关功能纷纷入列,预示着更智能驾驶在未来几年会越来越火爆,相关配置可能将被进一步普及,由选配进入标配。

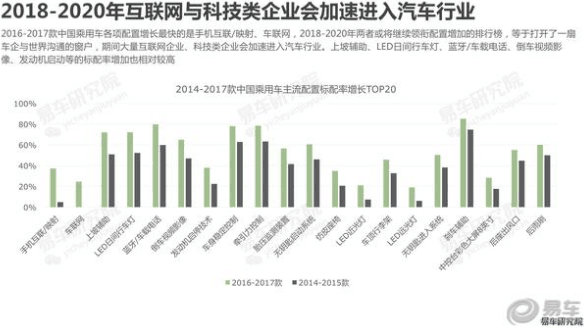

2018-2020年互联网与科技类企业会加速进入汽车行业

2016-2017款中国乘用车各项配置增长最快的是手机互联/映射、车联网,2018-2020年两者或将继续领衔配置增加的排行榜,等于打开了一扇车企与世界沟通的窗户,期间大量互联网企业、科技类企业会加速进入汽车行业。上坡辅助、LED日间行车灯、蓝牙/车载电话、倒车视频影像、发动机启动等的标配率增加也相对较高。

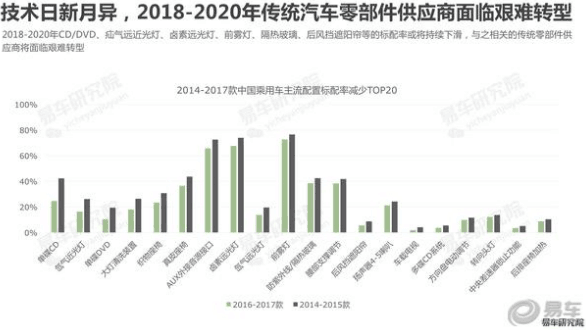

技术日新月异,2018-2020年传统汽车零部件供应商面临艰难转型

2018-2020年CD/DVD、疝气远近光灯、卤素远光灯、前雾灯、隔热玻璃、后风挡遮阳帘等的标配率或将持续下滑,与之相关的传统零部件供应商将面临艰难转型。

中系、美系等助推中低级别车型大规模普及LED日间行车灯

2008-2017款LED日间行车灯的标配率由4.01%飙升至75.66%,2016-2017款各级别中型SUV、紧凑型SUV、小型SUV等增幅明显,各国别中系、美系等增幅明显。

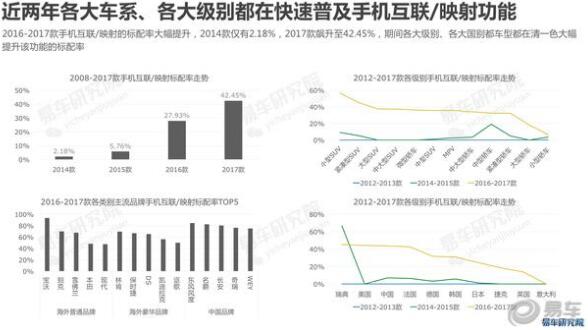

近两年各大车系、各大级别都在快速普及手机互联/映射功能

2016-2017款手机互联/映射的标配率大幅提升,2014款仅有2.18%,2017款飙升至42.45%,期间各大级别、各大国别都车型都在清一色大幅提升该功能的标配率。

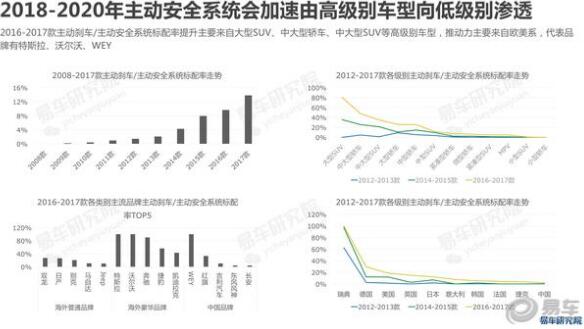

2018-2020年主动安全系统会加速由高级别车型向低级别渗透

2016-2017款主动刹车/主动安全系统标配率提升主要来自大型SUV、中大型轿车、中大型SUV等高级别车型,推动力主要来自欧美系,代表品牌有特斯拉、沃尔沃、WEY。

总结

1.2018-2020年全球零部件企业应抓住中国车市配置升级的新机遇

2.2018-2020年是中国品牌核心卖点由价格向产品转型升级的关键阶段

3.2018-2020年高选配的豪华品牌加速走量,助力经销商丰富盈利空间

4.近六年中国乘用车配置走势进一步凸显人、车、社会的和谐发展理念

5.SUV品牌领衔配置走势,2018-2020年其将成为车市配置的风向标

6.2018-2020年互联网与科技类企业会加速进入汽车行业

7.2018-2020年中国车市生态或将发生颠覆性变革

报告版权归易车研究院所有,如需转发请后台咨询授权!

|